・投資信託の税金ってどうなっているの?

・税金で損しないためには、何に気をつけたら良いの?

本記事は、そんな悩みを持つアナタに向けて書いています。

この記事では、投資信託に関心をもつ方に税金の重要性と影響を解説します。

まずは、投資信託の基礎から税金の計算方法、節税戦略まで、わかりやすく解説します。

次に、具体的な事例や最新の情報を交えながら、税金の影響を明確にし、読者が自身の投資戦略を最適化するための手段を学ぶことができます。

さらに、よくある疑問への回答や専門家への相談の重要性もお伝えします。

本記事を読むことが、投資信託と税金に関する理解を深める一歩となるでしょう。

1、なぜ、税金が重要なのか?

まずは、投資信託の基礎知識を学ぶことで背景にあるものを理解しましょう。

投資信託の基礎知識

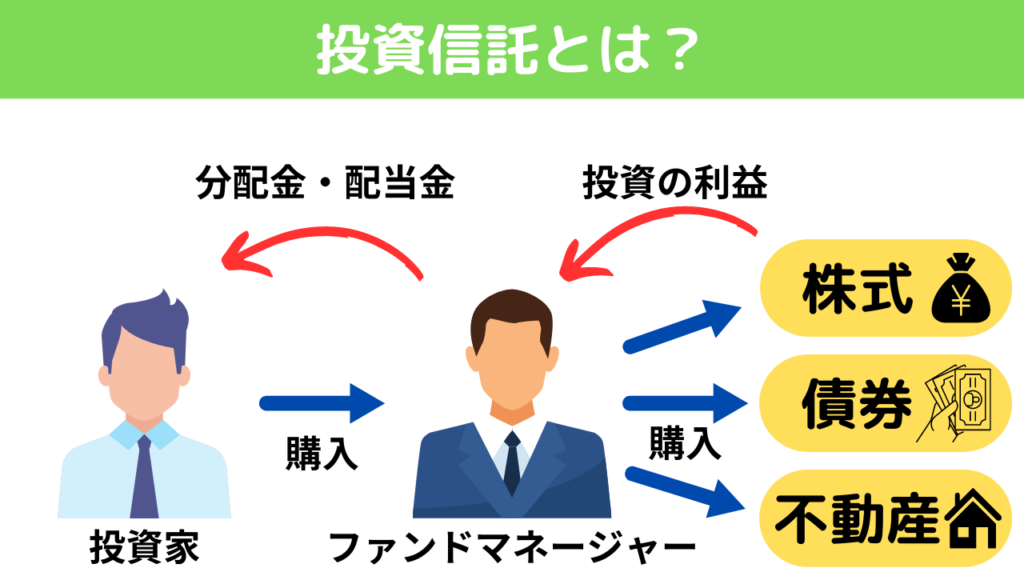

投資信託とは、複数の投資家が資金を出し合い、プロのファンドマネージャーが運用する仕組みです。

そして、その内容は、株式や債券、それらを組み合わせるものなどがあります。

また、リスクやリターンのバランス、手数料なども重要なポイントです。

-

-

【まとめ記事】投資信託の完全ガイド

続きを見る

投資信託と税金の関係の重要性

投資信託に関わる譲渡益や配当金は、税金の対象となります。

そのため、税金の計算や申告手続きを適切に行うことで、投資収益を最大化し、税金負担を最小限に抑えることができます。

つまり、税金の影響を事前に理解し、適切な節税戦略を考えることが重要ということです。

初心者でも取り組みやすいものには、NISA(少額投資課税制度)を活用した投資があります。

-

-

NISA(少額投資非課税制度)と投資信託:初心者向けガイド

続きを見る

1章のまとめ

- 投資信託の種類や特徴、リスクとリターンのバランスなどが重要。

- 投資収益に関わる譲渡益や配当金は税金の対象。適切な節税戦略が重要。

2、投資信託と税金の基本

投資信託のリスク

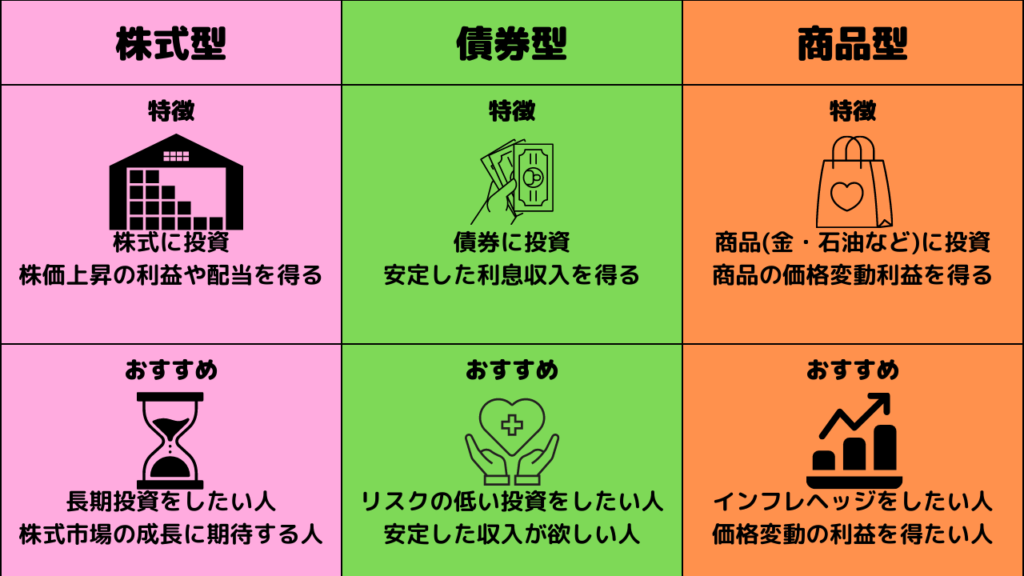

投資信託には、株式型、債券型、商品型などの種類があります。

そして、それぞれに異なるリスクとリターンがあります。

-

-

【リスク管理】投資信託のリスクを理解して賢く投資する方法

続きを見る

税金に関する基本的な用語

譲渡益とは、投資信託の売却によって得られた利益のことで、税金の対象となります。

配当金とは、投資信託から投資家に支払われる利益の一部で、これも税金の対象です。

税率とは、投資収益に課される税金の割合を示します。

-

-

投資信託の配当金とは? 初心者向け完全ガイド

続きを見る

投資信託における税金の仕組みと法的要件

譲渡益や配当金にかかる税金は、売却や分配が行われた時点で発生します。

税金の計算方法や申告手続きは、地域や国によって異なる場合があります。

法的要件には、申告期限や節税手段の利用方法が含まれます。

-

-

投資信託の確定申告ガイド:初心者向けの分かりやすい手続き解説

続きを見る

2章のまとめ

- 投資信託は投資家の資金を集めて運用する仕組み。種類によって異なるリスクとリターンがある。

- 譲渡益と配当金は税金の対象になる。税率は投資収益に課される税金の割合のこと。

- 譲渡益や配当金にかかる税金は売却や分配時に発生する。計算方法や申告手続きは地域や国によって異なる。

3、税金の影響と計算方法

譲渡益や配当金の税金の影響

譲渡益とは、投資信託の売却で得られた利益のことです。

税金はその利益にかかります。

配当金は、投資信託が利益を配当する際に発生します。

これも税金の対象です。

譲渡益の場合、売却価格から取得価格を差し引いて得られる利益が課税されます。

配当金には源泉徴収が行われる場合があり、その額は税金として支払われます。

-

-

投資信託の配当金とは? 初心者向け完全ガイド

続きを見る

税金申告の手続きと期限の重要性

税金申告書の作成と提出は、個人の責任において行われます。

重要なのは、期限を守り、正確な情報を提供することです。

また、期限を過ぎると罰金や利息が発生する可能性があるため、注意が必要です。

-

-

投資信託の確定申告ガイド:初心者向けの分かりやすい手続き解説

続きを見る

税金還付と控除の具体的なケーススタディ

確定申告により、支払った税金よりも多く支払われていた場合、差額が還付されます。

また、控除として、特定の経費や損失を適用することで税金負担を軽減することができます。

3章のまとめ

- 譲渡益や配当金には税金がかかる。

- 正確な情報を提供し、期限を守ることが重要。

- 過払いがあれば還付され、控除を活用して税金負担を軽減できる。

4、税金の最適化戦略とテクニック

節税の重要性と具体的な戦略

税金の最適化は、投資収益を最大化し税金負担を最小限にするために重要です。

さらに、長期保有戦略や損益通算、キャピタルゲインの活用などの具体的な戦略があります。

-

-

インデックス投資で投資信託を始めよう【投資初心者におすすめ】

続きを見る

-

-

投資信託とETFの違いを解説:初心者向けの専門知識

続きを見る

法的な節税手段

節税手段として、個人年金やNISA、iDeCoなどの制度を活用することがあります。

また、税制優遇される投資対象や地域に投資することも選択肢の一つです。

-

-

NISA(少額投資非課税制度)と投資信託:初心者向けガイド

続きを見る

-

-

【つみたてNISA】投資信託の効果を最大限に引き出す成功法!

続きを見る

ポートフォリオ管理と税金戦略の統合

ポートフォリオの適切な構築と分散投資により、税金負担を均等化することが重要です。

そのため、投資家は、リバランスや税金負担の予測を考慮しながらポートフォリオを管理することが推奨されます。

-

-

投資信託ポートフォリオの構築ガイド:初心者向け解説

続きを見る

4章のまとめ

- 税金最適化は投資収益を最大化するために重要。具体的な戦略として長期保有やキャピタルゲインの活用が挙げられる。

- 個人年金や特定制度の活用による節税や、特定の投資対象や地域に投資することで税制優遇を受けることができる。

- 適切なポートフォリオ構築と分散投資により税金負担を均等化する。また、リバランスや税金予測を考慮しながらポートフォリオを管理することが重要。

5、よくある疑問と回答

投資信託と税金に関する疑問の解答

Q:「投資信託の利益はどのように課税されるの?」

A:投資信託の利益は譲渡益として課税されます。つまり、売却時に利益が発生したら税金がかかることになります。

Q:「配当金の税金はどのように計算されるの?」

A:投資信託が配当を支払った場合、その配当金額に税金が差し引かれます。

税務関連の注意点や罰則

Q:「税金の申告期限はいつですか?」

A:申告期限は地域や国によって異なるため、正確な情報を確認する必要があります。

Q:「税金の申告漏れや不正申告にはどのような罰則があるの?」

A:税務関連の違反には罰則があり、遅延罰金や追加課税などの措置が取られる可能性があります。

6、結論

投資信託と税金の総括とまとめ

投資信託は魅力的な選択肢であり、税金の影響を考慮する必要があります。

つまり、譲渡益や配当金による税金の計算方法や申告手続きを正確に行うことが重要です。

-

-

投資信託の売却と税金: どこよりも分かりやすく解説

続きを見る

税金の重要性の再確認

税金は投資家にとって重要です。

利益の最大化を狙うためには、適切な戦略を組む必要があります。

そのために、節税手段や特典を活用したり、ポートフォリオの適切な管理などが重要です。

-

-

投資信託ポートフォリオの構築ガイド:初心者向け解説

続きを見る

本記事のまとめ

- 投資信託は、投資家にとって魅力的な選択肢であり、税金の影響を考慮する必要があります。

- 譲渡益や配当金は投資信託における税金の対象であり、適切な計算方法と申告手続きが必要です。

- 税金最適化の重要性を理解し、長期保有戦略やキャピタルゲインの活用などの戦略を検討することが重要です。

- 法的な節税手段や特典の活用方法について知識を深めることで、税金負担を軽減することができます。

- 投資信託のポートフォリオ管理と税金戦略を統合することで、税金負担を均等化することが推奨されます。

- 税務関連の注意点や申告期限について正確な情報を把握し、期限を守ることが重要です。

- 税金還付や控除の活用により、適切に節税することができます。

- よくある疑問に対する解答を確認し、自身の疑問や不明点を解消することが重要です。

- 税務関連の違反には罰則があるため、法律や規制を守ることが重要です。

- 税金計画は投資家にとって重要であり、最大の利益を得るために戦略的に考慮する必要があります。