投資信託は人気のある資産運用手段であり、多くの投資家が参加しています。

しかし、投資信託をやめるべきかどうかを判断する際には、慎重な考慮が必要です。

この記事では、投資信託のやめ方ややめるべきタイミングの見極め方、投資信託の代替手段、ポートフォリオ再構築の手順について詳しく解説します。

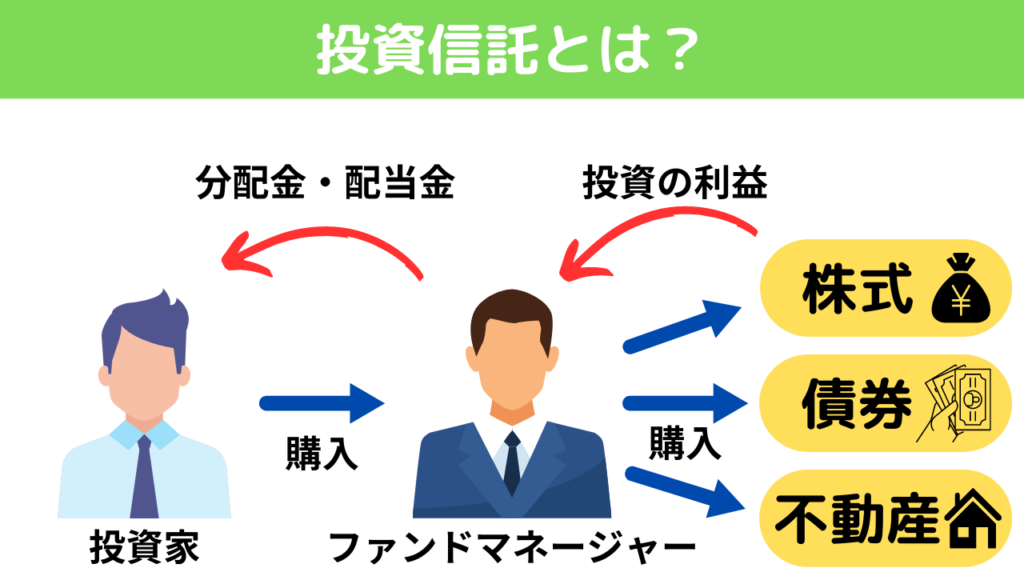

I. 投資信託とは: 基本的な概要と仕組みの理解

まずは、投資信託の基礎知識から解説します。

投資信託の定義と特徴

投資信託は、複数の投資家から集めた資金を運用会社が管理し、株式や債券、不動産などのさまざまな資産に分散投資する仕組みです。

投資家は、自分の投資金額に応じて資産の所有権を得ます。

そして、運用会社のプロフェッショナルが代わりに運用を行います。

-

-

【まとめ記事】投資信託の完全ガイド

続きを見る

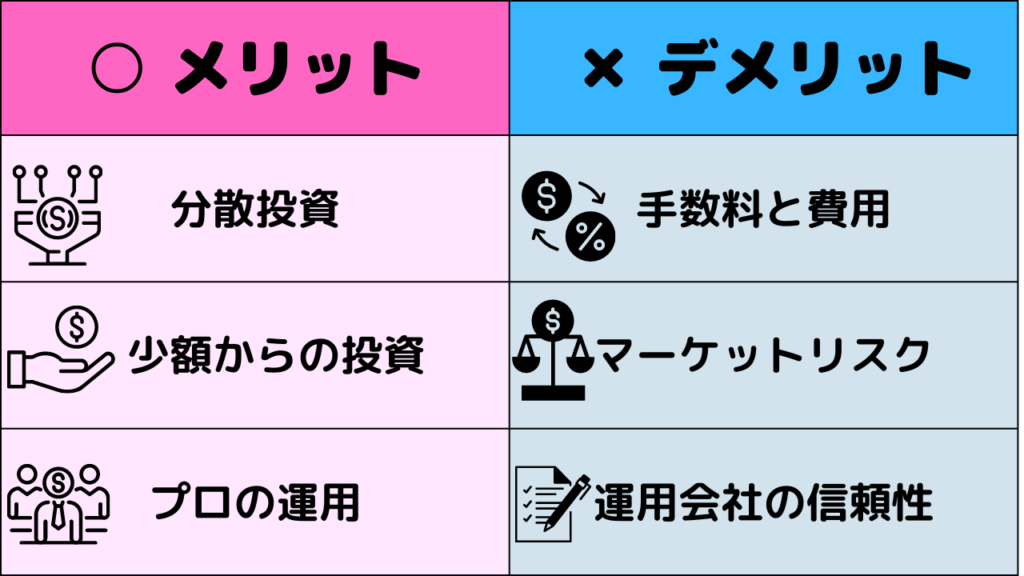

投資信託のメリットとデメリット

投資信託には以下のメリットとデメリットがあります。

【メリット】

- 分散投資

投資信託は複数の資産に分散投資されます。

そのため、一つの資産に依存するリスクを軽減できます。 - 小額からの参加

初心者でも少額から投資できるため、投資のハードルが低いです。 - プロの運用

運用会社がプロフェッショナルなファンドマネージャーを雇っています。

そのため、専門知識に基づいた運用が期待できます。

-

-

投資信託のメリット: 初心者向けの完全ガイド

続きを見る

【デメリット】

- 手数料と費用

運用会社には運用手数料や費用がかかるため、投資利益に影響が出る場合があります。 - マーケットリスク

投資信託の価値は市場の変動に影響を受けるため、元本割れのリスクがあります。 - 運用会社の信頼性

運用会社の信頼性や実績は投資成果に影響するため、選び方に注意が必要です。

-

-

投資信託のデメリットと注意点:初心者向けガイド

続きを見る

要約

- 投資信託は、投資家から集めた資金をプロの運用会社が管理し、複数の資産に分散投資する仕組み。

- メリットは、リスク軽減や少額からの参加、プロの運用。

- デメリットは、手数料や費用、マーケットリスク、運用会社の信頼性リスク。

II. 投資信託のリスクと注意点

投資信託のリスクと注意点を詳しく解説します。

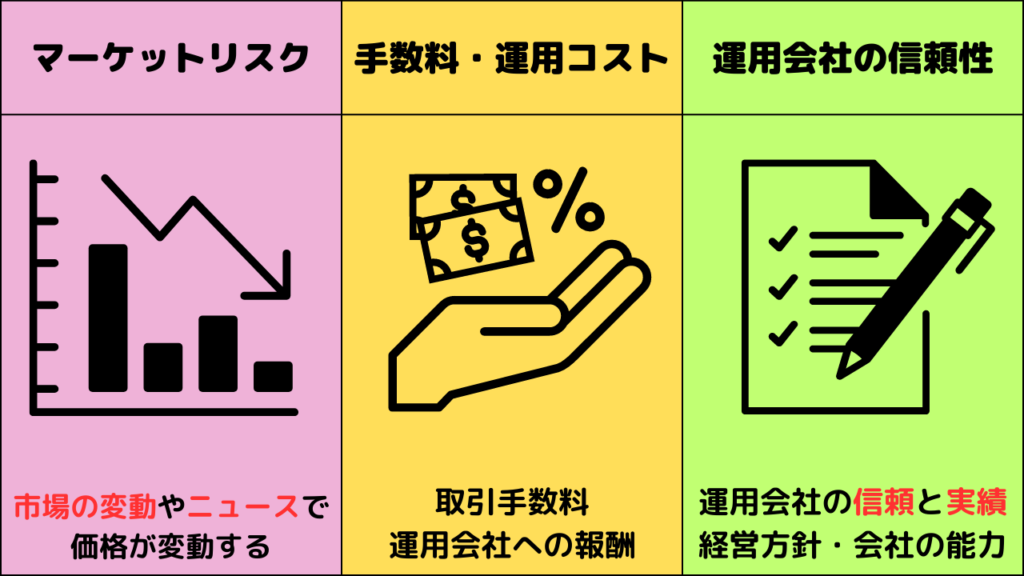

A. マーケットリスクと投資元本の損失

投資信託には、マーケットリスクという要素があります。

これは、投資先の資産価値が市場の変動によって上下することを意味します。

たとえば、株式市場が下落した場合、投資信託の株式部分も影響を受けます。その結果、投資元本が減少する可能性があります。

ほかにも、あなたが株式投資を目的とした投資信託に参加し、その中にIT関連企業の株式が含まれていたとします。

そこで、IT関連企業に関するネガティブなニュースが出て、株価が急落した場合、投資信託の価値も下がり、投資元本の損失が生じます。

B. 手数料や費用の影響

投資信託には運用会社に支払う手数料や費用がかかる場合があります。

これらの費用は投資利益に直接的な影響を与えるため、注意が必要です。

たとえば、投資信託Aと投資信託Bが同じリターンをもたらすとします。

しかし、Aの方が手数料や費用が高い場合、実際に受け取る利益はBよりも少なくなってしまいます。

そのため、手数料や費用は投資収益に対する重要な要素となるのです。

C. 運用会社の信頼性と実績

投資信託に参加する際には、運用会社の信頼性と実績を考慮することが重要です。

運用会社は投資家の代わりに資産を運用します。

そのため、運用の結果は会社の能力や運用方針に左右されます。

たとえば、運用会社Aが信頼性が高く、過去の運用実績も良好である場合、その会社の運用する投資信託に参加することは安心感を与えます。

しかし、運用会社Bが信頼性に欠け、過去に運用失敗の実績がある場合、その会社の投資信託に参加することはリスクが高いかもしれません。

要約

- マーケットリスクによって投資元本が損失する可能性がある。

- 手数料や費用は投資利益に影響を与える。

- 運用会社の信頼性と実績を考慮する。

-

-

【リスク管理】投資信託のリスクを理解して賢く投資する方法

続きを見る

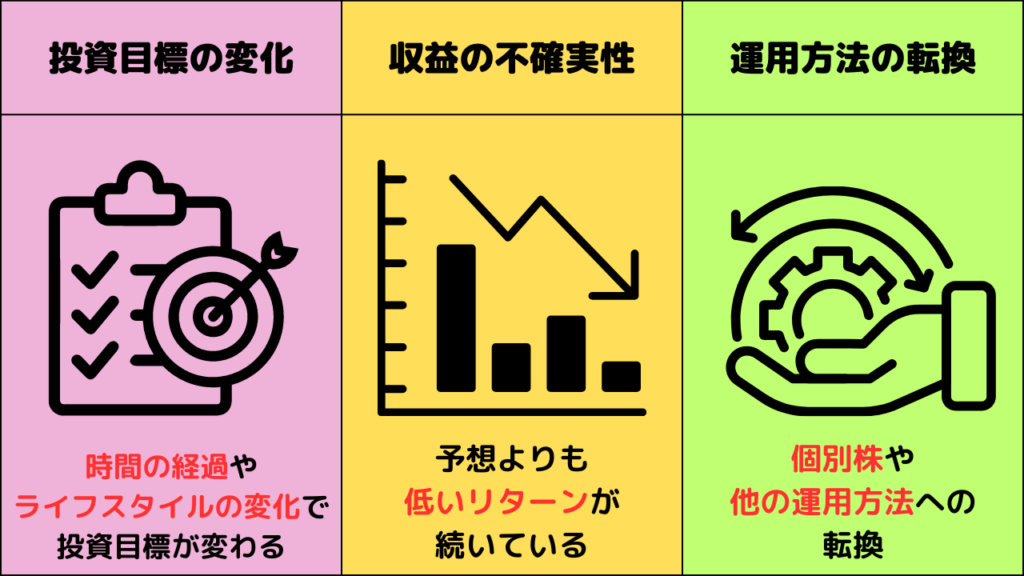

III. 投資信託をやめるべきタイミング

投資信託をやめるべきタイミングには、以下のようなものがあります。

A. 投資目標とのズレや変更が生じた時

投資信託に参加する際、自分の投資目標を明確にすることが重要です。

しかし、時間の経過やライフスタイルの変化により、投資目標が変わることがあります。

このような場合、投資信託をやめるべきタイミングとなることがあります。

たとえば、若い時には将来の教育費を準備するために投資信託に参加したとします。

しかし、子供が大学に入学する時期が近づき、教育費の必要性が高まった場合、投資信託のリスクを避けるためにやめることが考えられます。

B. 長期的な収益の不確実性

投資信託は長期的な視点での運用が推奨されます。

しかし、市場の変動や経済状況の影響を受けるため、収益の不確実性が発生します。

この不確実性によって、投資信託をやめるべきタイミングと判断することがあります。

たとえば、投資信託に参加して5年が経過し、予想よりも低いリターンが得られている場合、将来的な収益性が不確実なままである可能性があります。

このような場合、投資信託をやめることで、より安定した運用方法を探すことができます。

C. 個別株や他の運用方法への転換の検討

投資信託は一つの運用方法であり、他の選択肢も存在します。

投資家は、自分の投資スタイルやリスク許容度に合った運用方法を選択することができます。

そのため、投資信託をやめるべきタイミングとして、個別株や他の運用方法への転換を検討することがあります。

例えば、個別株への投資に興味を持ち、自分で銘柄を選んで運用することに魅力を感じる場合、投資信託をやめて個別株への投資に転換することが考えられます。

-

-

株式型投資信託とは?株式投資の比較:初心者向けの完全ガイド

続きを見る

-

-

債券型投資信託とは?:債券投資との比較:安定収益の追求戦略

続きを見る

要約

- 投資信託をやめるべきタイミングは、投資目標とのズレが生じた時、長期的な収益の不確実性がある時、個別株や他の運用方法への転換を検討する時。

- 自分の目標や状況に合わせて投資手法を見直す。

- 投資信託をやめる場合、新たな運用方法を検討する前にリスクやメリットを十分に理解する。

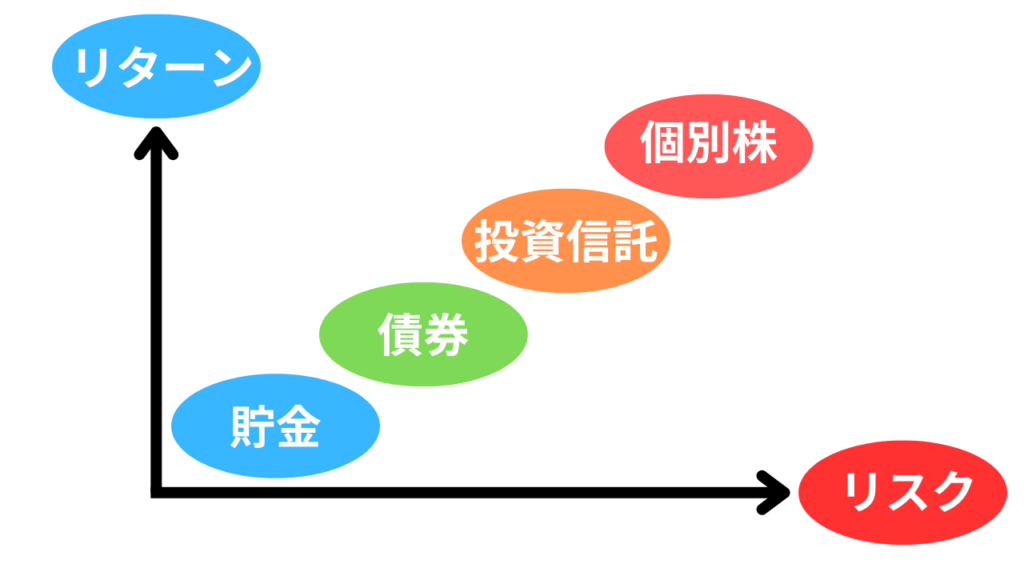

IV. 投資信託の代替手段の検討

A. 個別株投資への移行のメリットとデメリット

投資信託をやめる場合、個別株への投資を検討することがあります。

個別株投資は、一つの企業の株式に直接投資する方法です。

この方法のメリットとデメリットを見てみましょう。

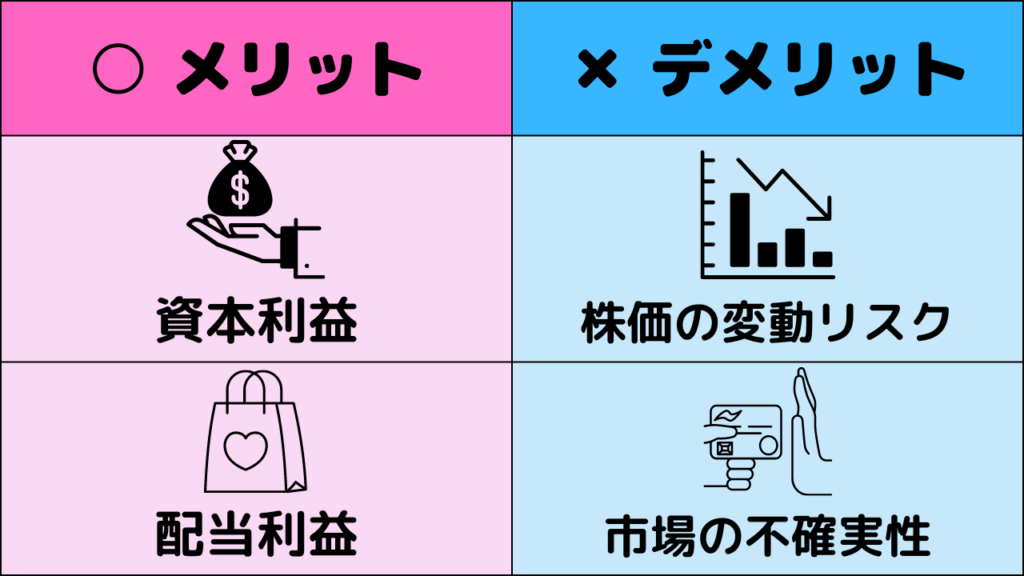

【メリット】

- 資本利益

株式の価格が上昇すると、投資家は株式を売却することで資本利益を得ることができます。

たとえば、100円で株式を購入し、株価が150円に上昇した場合、50円の資本利益が得られます。 - 配当利益

一部の企業は利益の一部を株主に分配する配当を行います。

投資家は株式を保有していることで配当を受け取ることができます。

【デメリット】

- 株価の変動リスク

株価は市場の需給によって変動するため、投資家は株価の下落リスクを抱えます。

株価の下落により投資元本が減少する可能性があります。 - 市場の不確実性

株式市場は様々な要素によって影響を受けるため、市場の動向を予測することは困難です。

投資家は市場の変動や不確実性に対処する必要があります。

B. ETF(上場投資信託)やインデックスファンドの活用

投資信託をやめても、ETFやインデックスファンドといった代替手段を活用することができます。

これらは、複数の資産をバスケットとして一つの投資商品として上場しているものです。

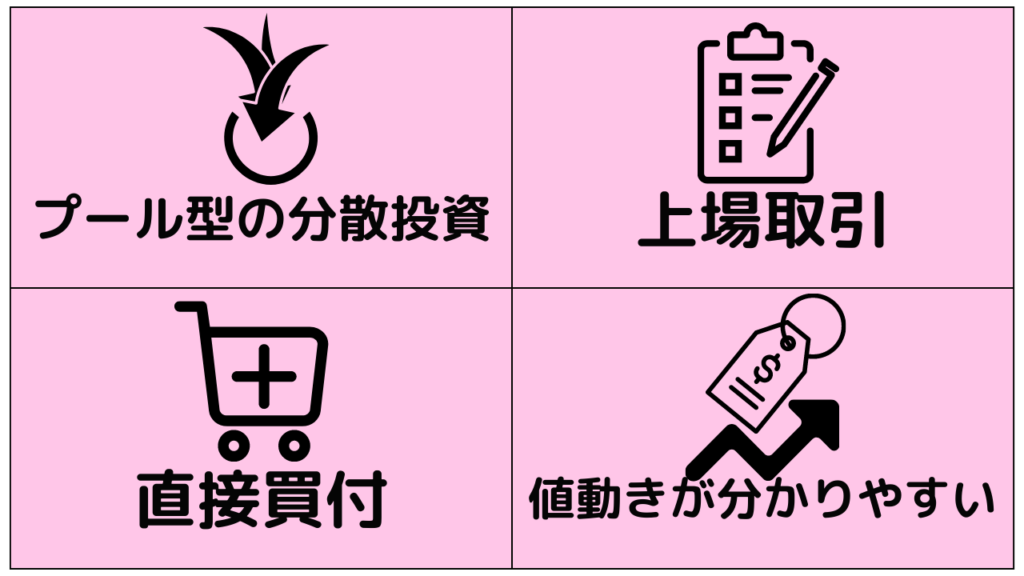

ETFの特徴は次の通りです。

- プール型の分散投資

ETFは投資家から集めた資金を一つのポートフォリオにまとめて運用します。

これにより、小額の投資でも多様な資産に分散投資することができます。

また、専門のファンドマネージャーが資産運用を行います。 - 上場取引

ETFは証券取引所で売買されます。

そのため、市場の価格で購入および売却することができます。 - 直接買付

ETFは株式と同様に取引されるため、購入や売却には証券口座が必要です。

一部の証券会社では手数料が発生する場合があります。 - 値動きが分かりやすい

ETFは指数の動きに連動するように運用されています。

そのため、値動きが分かりやすいという特徴があります。

参考にする指標は、身近なニュースなどから拾える情報から市場価格を把握しやすいものも多いです。

そのため、細かい情報分析をする暇がない人にもおすすめです。

例えば、S&P 500という株価指数を追跡するETFに投資することで、多数の優良企業に分散投資することができます。

この方法は、市場全体の動向に連動するため、リスクを分散しつつ市場全体の成長に参加することができます。

-

-

投資信託とETFの違いを解説:初心者向けの専門知識

続きを見る

-

-

インデックス投資で投資信託を始めよう【投資初心者におすすめ】

続きを見る

C. その他の運用方法や金融商品の比較

投資信託をやめる場合、他にもさまざまな運用方法や金融商品を検討することができます。

例えば、不動産投資や債券投資、定期預金、個人年金保険などがあります。

これらの選択肢を比較することで、自分の投資目標やリスク許容度に合った最適な選択肢を見つけることができます。

-

-

NISA(少額投資非課税制度)と投資信託:初心者向けガイド

続きを見る

-

-

不動産投資信託(REIT/リート)とは?: 初心者向けの完全ガイド

続きを見る

要約

- 投資信託の代替手段として、個別株投資やETF、インデックスファンドなどがある。

- 個別株投資では自分で企業を選ぶことができますが、リスクも高まる。

- ETFやインデックスファンドは市場全体の成績に連動し、リスクを分散するメリットがある。

- 適切な選択をするためには、各手法のメリットとデメリットを比較する必要がある。

V. 投資信託のやめ方とポートフォリオ再構築の手順

A. 投資信託の解約手続きと税金の考慮

投資信託をやめる場合、まずは解約手続きを行う必要があります。

解約手続きには、運用会社に連絡して申し込むか、オンラインでの手続きが一般的です。

また、解約に伴う税金の考慮も重要です。

例えば、あなたが投資信託を1年前に購入し、その間に価値が上昇していた場合、解約による利益には税金がかかることがあります。

-

-

税金と投資信託: 初心者のための完全ガイド

続きを見る

-

-

投資信託の確定申告ガイド:初心者向けの分かりやすい手続き解説

続きを見る

B. ポートフォリオ再構築の戦略とポイント

投資信託をやめると同時に、ポートフォリオ(投資資産の組み合わせ)を再構築することが考えられます。

ポートフォリオ再構築には、以下のポイントを考慮すると良いでしょう。

- リスク許容度の再評価

投資のリスク許容度を再評価し、自分のリスクに合ったバランスを見つけることが重要です。 - 資産の分散

複数の資産クラス(株式、債券、不動産など)に分散投資することで、リスクを軽減することができます。 - 目標に基づくアセットアロケーション

投資目標に基づき、適切な資産クラスの割合を決めることがポイントです。

-

-

投資信託ポートフォリオの構築ガイド:初心者向け解説

続きを見る

C. 金融アドバイザーへの相談の重要性

投資信託をやめる際やポートフォリオ再構築に際しては、金融アドバイザーへの相談が重要です。

金融アドバイザーは専門的な知識を持ち、投資家の目標や状況に合わせたアドバイスを提供してくれます。

例えば、あなたがポートフォリオ再構築のために株式と債券を組み合わせることを考えているとします。

そんな時に、金融アドバイザーは適切な債券の種類や株式と債券の割合をアドバイスしてくれます。

-

-

投資信託の選び方:注意すべきポイントとおすすめしないタイプ

続きを見る

要約

- 投資信託をやめる際には、手続きや税金の考慮が必要。

- ポートフォリオ再構築にはリスク許容度の再評価や資産の分散、目標に基づくアセットアロケーションが重要。

- これらの決定をする際には、金融アドバイザーとの相談が役立つ。

- 専門家のアドバイスを受けながら、自分の目標やリスク許容度に合った投資戦略を見つけることが大切。

VI. 結論: 投資信託をやめるべきかどうかの考慮点

A. 個々の投資家の状況や目標に合わせた判断の重要性

投資信託をやめるべきかどうかを考える際には、個々の投資家の状況や目標に合わせた判断が重要です。

人それぞれの経済的な状況や投資目標は異なるため、一概に投資信託をやめるべきかどうかを決めることはできません。

たとえば、将来の教育費のために投資信託に参加した投資家は、教育費の支払い時期が近づいてきたら投資信託をやめることを考えるかもしれません。

また、リスク許容度やリターンの目標も個別の投資家によって異なるため、それらを考慮して判断することが重要です。

B. リスク管理と多様な運用手法の組み合わせの有効性

投資信託をやめるかどうかを判断する際には、リスク管理と多様な運用手法の組み合わせとその有効性を考慮することが重要です。

投資はリスクを伴うものであり、リスクを管理することが投資の成功につながります。

例えば、投資信託のリスクを軽減するために、異なる資産クラスに分散投資することが有効です。

株式、債券、不動産など異なる資産クラスへの投資を組み合わせることで、リスクを分散させることができます。

-

-

【リスク管理】投資信託のリスクを理解して賢く投資する方法

続きを見る

要約

- 投資信託をやめるべきかどうかを判断する際には、個々の投資家の状況や目標に合わせた判断が重要。

- 投資家は自身の目標やリスク許容度を考慮し、投資信託を継続するかやめるかを決める。

- リスク管理と多様な運用手法の組み合わせが重要。

- 資産の分散投資を考慮することが有効。

参考