・投資信託の利回りって何?

・利回りについて知るとどんな良いことがあるの?

本記事は、そんなアナタに向けて書いています。

この記事は、投資信託に関する初心者向けの内容です。

まずは、利回りの基本や算出方法、投資信託の選び方のポイントをわかりやすく解説します。

また、具体例や補足説明を交えながら、利回りの意味や重要性を初心者でも理解できるように紹介しています。

投資信託とは

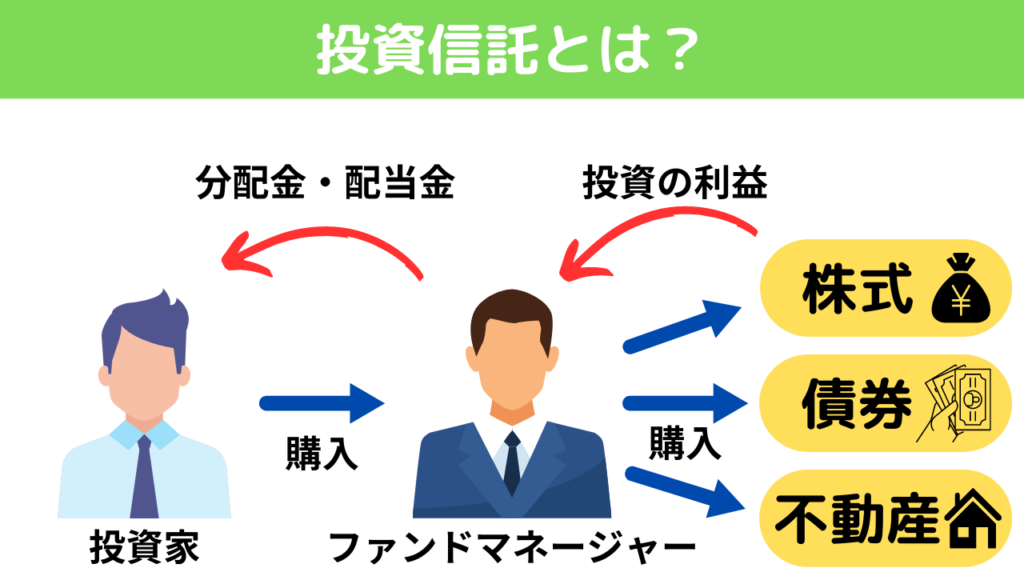

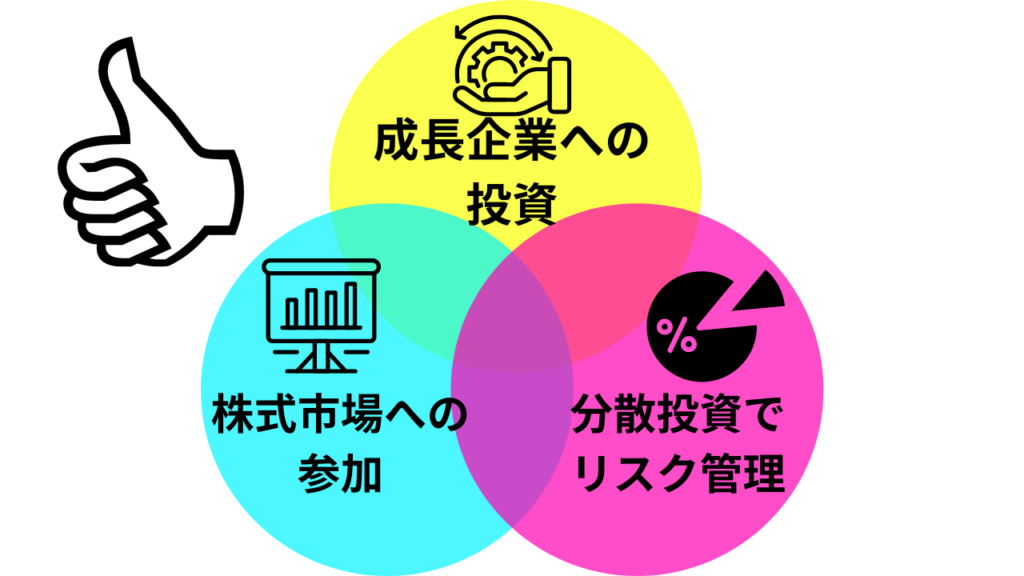

投資信託とは、複数の投資家が資金を集めて、専門のファンドマネージャーがその資金を運用する仕組みです。

投資家は、投資信託に参加することで、個別の株式や債券などに投資することなく、多様な資産に分散投資することができます。

-

-

【まとめ記事】投資信託の完全ガイド

続きを見る

特徴

はじめに、投資信託の特徴についてまとめます。

投資信託の特徴は、以下のとおりです。

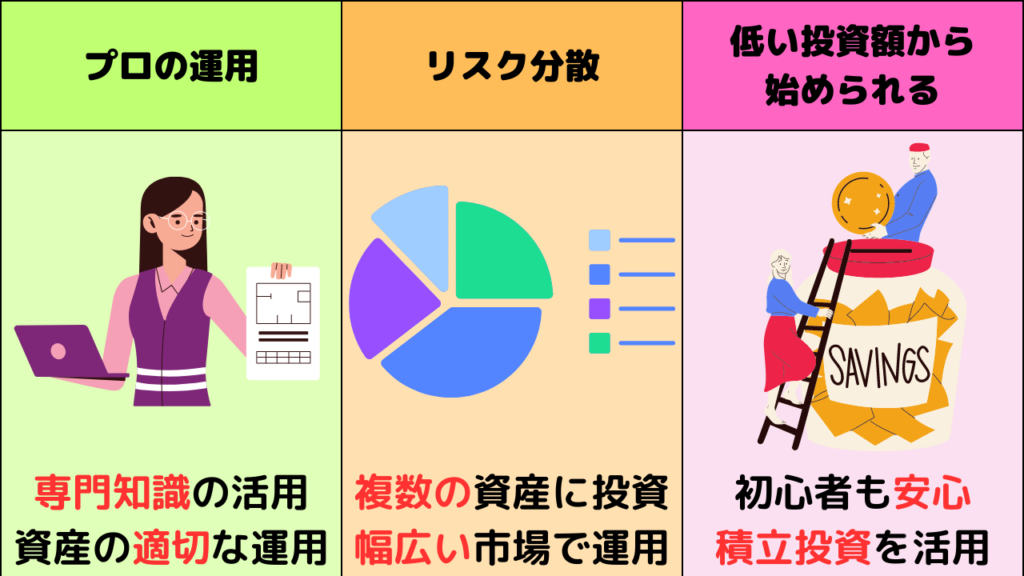

- プロの運用

投資信託は、専門のファンドマネージャーが投資先の選定や運用を行います。

彼らは市場の動向や企業の情報を分析し、最適な投資ポートフォリオを構築します。 - リスク分散

投資信託は、投資家の資金を複数の銘柄や資産クラスに分散して投資します。

そのため、単一の投資先に依存するリスクを軽減することができます。 - 小額から始められる

投資信託は、数千円からでも参加することができます。

、少額の資金でも多様な投資に参加できるメリットがあります。

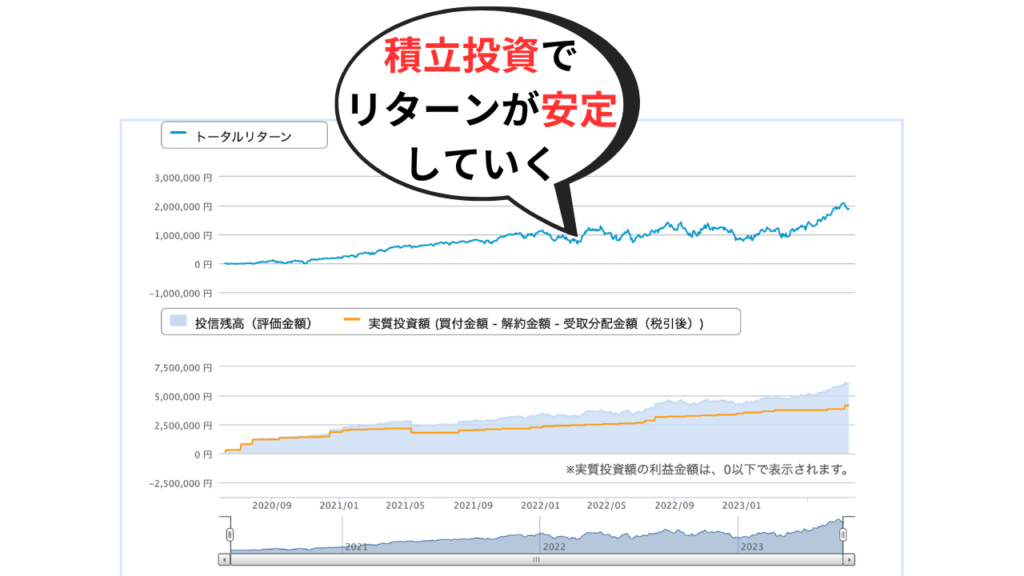

また、積立投資を活用することで、長期間の投資メリットを受けることもできます。

-

-

投資信託のメリット: 初心者向けの完全ガイド

続きを見る

-

-

投資信託のデメリットと注意点:初心者向けガイド

続きを見る

-

-

投資信託と積立投資:初心者のための基本ガイド

続きを見る

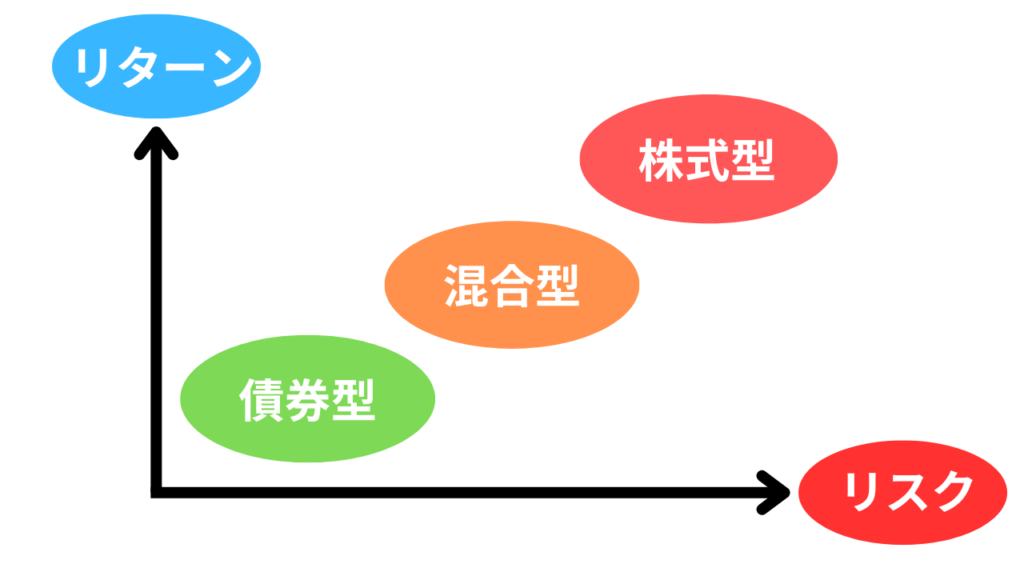

投資信託の種類

次に、代表的な投資信託をいくつか紹介します。

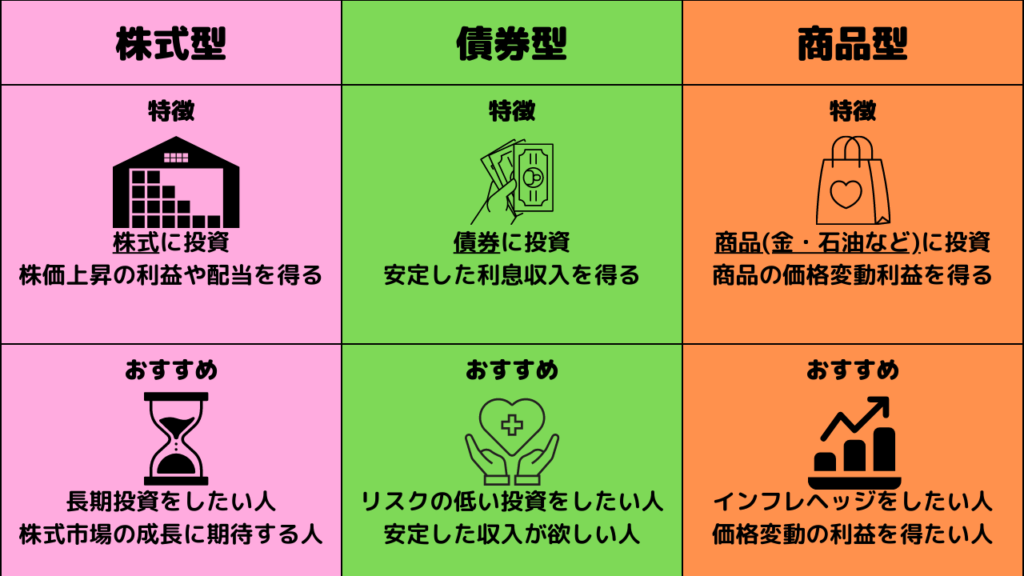

- 株式型投資信託

主に株式市場に投資するタイプです。

成長力のある企業に投資するものや、配当金を重視するものなどがあります。 - 債券型投資信託

主に債券市場に投資するタイプで、低リスク・安定した利回りを目指します。 - 商品型投資信託

金や石油などの商品に投資するタイプです。

インフレヘッジをしたい人や価格変動の利益を得たい人に向いています。 - 混合型投資信託

株式と債券などの複数の資産クラスに分散投資するタイプです。

リスクとリターンのバランスを重視しています。

-

-

タイプ別投資信託の特徴:オススメのタイプはどれ?

続きを見る

選び方のポイント

続いて、投資信託を選ぶ際のポイントをまとめます。

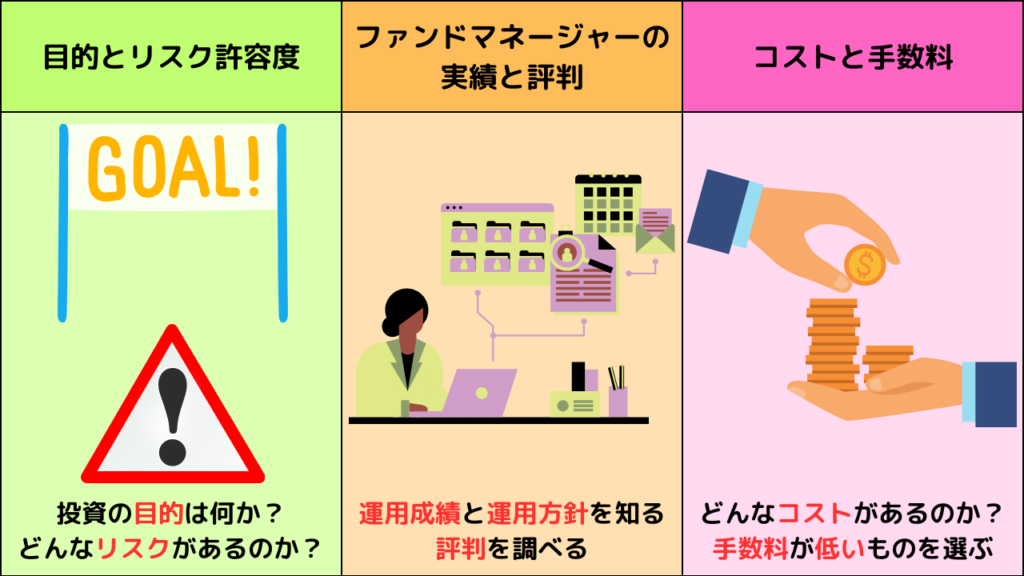

- 投資目的とリスク許容度の明確化

投資目的やリスクに対する自分自身の考えを明確にし、それに合った投資信託を選ぶことが重要です。 - 運用成績の確認

過去の運用成績を確認し、長期的なパフォーマンスを考慮します。

ただし、過去の成績が将来の成績を保証するものではありません。 - コストと手数料の比較

投資信託には運用にかかるコストや手数料があります。

つまり、同じ投資先を持つ投資信託でも、コストが低いものを選ぶと長期的なリターンが向上する可能性があるということです。

-

-

投資信託の選び方:注意すべきポイントとおすすめしないタイプ

続きを見る

-

-

【リスク管理】投資信託のリスクを理解して賢く投資する方法

続きを見る

-

-

投資信託の手数料: 投資の成果に「差」をつけるコツを紹介!

続きを見る

要約

- 投資信託は、複数の投資家の資金を集めて運用する仕組み。

- 特徴は分散投資、プロの運用、小額からの参加が可能なこと。

- 投資信託の種類には株式型、債券型、商品型、混合型などがある。

- 投資信託を選ぶ際は投資目的やリスク許容度を考慮し、運用成績やコストを比較することが重要。

利回りの意味と重要性

利回りは投資の成果を測る指標です。

つまり、投資した資金に対してどれだけの収益を得たかを表します。

利回りを計算することで、投資家はその投資の成果を評価し、将来の投資判断に役立てることができます。

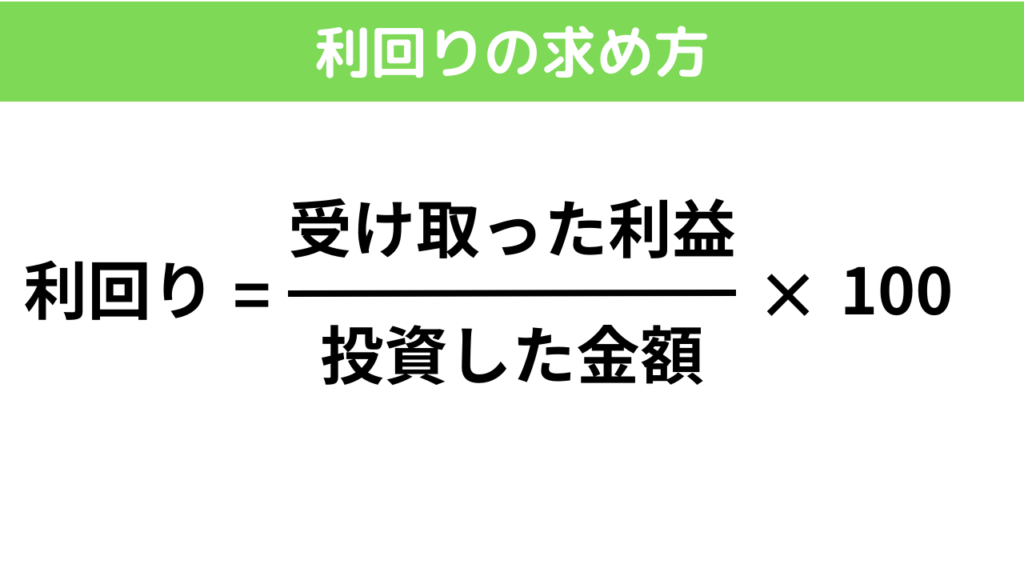

利回りの計算方法は次の通りです。(手数料などは除外して計算しています)

利回り(%) = 受け取った収益 / 投資した金額 × 100

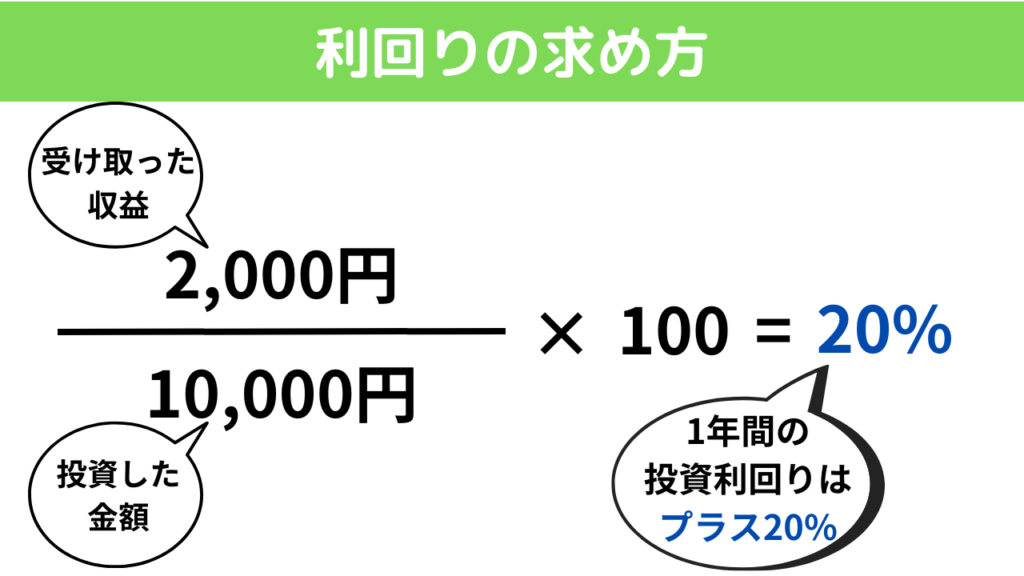

たとえば、あなたが1年前に10,000円を投資したとします。

そして、1年後には、収益として2000円を受け取りました。

この場合、利回りを計算すると、以下のようになります。

利回り= 2000円 / 10,000円 × 100 = 20%

この結果はプラス20%の利回りを示しています。

つまり、1年間の投資利回りは20%であるということになります。

利回りの重要性

利回りの重要性をまとめると、以下の通りです。

- 投資成果の評価

利回りを計算することで、投資の成果を客観的に評価することができます。

マイナスの利回りは損失を意味し、プラスの利回りは収益を示します。 - 比較の基準

利回りは異なる投資商品や投資先を比較する際の基準として活用されます。

複数の投資商品の利回りを比較することで、どの投資が収益性が高いのかを判断することができます。 - 投資判断の参考

過去の利回りデータを参考にすることで、将来の収益性を予測する手がかりとなります。

ただし、過去の利回りが将来に反映されるとは限らないため、注意が必要です。

-

-

投資信託の利回りとは?知らないと損する重要ポイント

続きを見る

-

-

投資信託の基準価格の理解と活用法: 初心者向け完全ガイド

続きを見る

要約

- 利回りは投資の成果を測る指標であり、収益を投資額で割った値。

- 利回りの計算方法は「受け取った収益 / 投資した金額 × 100」。

- 利回りは投資成果の評価や比較の基準として重要であり、投資判断の参考になる。

- ただし、過去の利回りが将来の成績に反映されるとは限らない。

投資信託の利回りに影響を与える要素

投資信託の利回りには、いくつかの要素が影響を与えます。

まずは、これらの要素を具体的に解説しましょう。

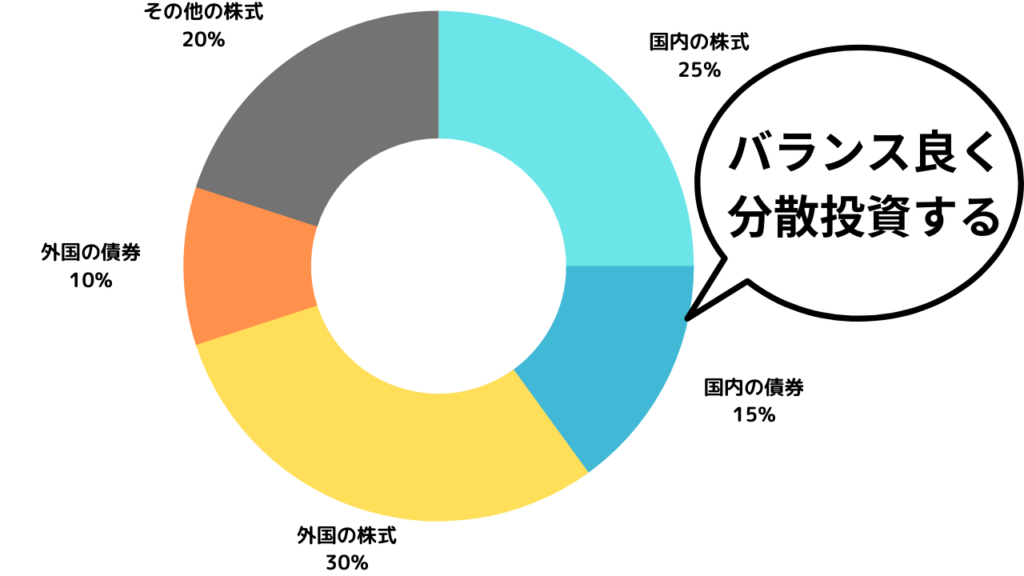

ポートフォリオの組成と資産クラスの選択

投資信託のポートフォリオとは、投資先の資産の組み合わせのことです。

ファンドマネージャーは、株式、債券、不動産などの異なる資産クラスを組み合わせ、ポートフォリオを構築します。

そして、リスクとリターンのバランスを調整し、利回りを向上させます。

たとえば、株式市場が好調な時には、株式による収益が増加し、利回りも上昇することがあります。

-

-

投資信託ポートフォリオの構築ガイド:初心者向け解説

続きを見る

ファンドマネージャーの選択と運用戦略

ファンドマネージャーは投資信託の運用を担当しています。

彼らは市場の動向や企業の分析を行い、最適な投資先を選びます。

以下のポイントに注意して、ファンドマネージャーの選択をしましょう。

ファンドマネージャーの経験やスキル、運用戦略が利回りに影響を与えます。

たとえば、優れたファンドマネージャーは市場の変動を見極め、適切なタイミングで投資を行うことができます。

-

-

投資信託の大損を回避するための戦略と注意点

続きを見る

経済状況と市場の影響

経済状況や市場の状況は投資信託の利回りに大きな影響を与えます。

たとえば、景気の好転や企業の業績向上により、株式市場が上昇する可能性があります。

一方、不況や市場の不安定化は利回りを低下させることがあります。

そして、投資信託は市場の状況に応じて適切に運用する必要があります。

市場の状況を知るためには、信頼できる情報源から情報を獲得することが重要です。

オススメの情報源

以下に、オススメの情報源を紹介します。

- 証券取引所や金融機関のウェブサイト

証券取引所や金融機関のウェブサイトでは、投資信託や株式市場に関する基本的な情報や投資の仕組みについて学ぶことができます。

また、具体的な投資商品や運用会社の情報を探すこともできます。

・楽天証券「マーケット情報」

・SBI証券「マーケット」 - 金融ニュースサイトや専門メディア

金融ニュースサイトや専門メディアは、最新の投資ニュースや市場動向について報道しています。

さらに、投資に関する情報や専門家の解説を通じて、市場の動向やトレンドを把握することができます。

・Google Finance

・日本経済新聞「マーケット」

・BUSINESS INSIDER

・会社四季報オンライン

・MINKABU「投資信託利回りランキング」

要約

- 投資信託の利回りにはポートフォリオの組成や資産クラスの選択、ファンドマネージャーの選択と運用戦略、経済状況と市場の影響が影響する。

- ポートフォリオの組成や資産クラスの選択によってリスクとリターンのバランスが調整される。

- ファンドマネージャーの経験やスキル、運用戦略が利回りに影響を与える。

- 経済状況や市場の状況は投資信託の利回りに大きく影響する。

投資信託の利回りの平均値について

次に、投資信託の利回りの平均値について解説します。

利回りの平均値は、過去の利回りデータから算出され、将来の利回りを予測するための参考値として活用されます。

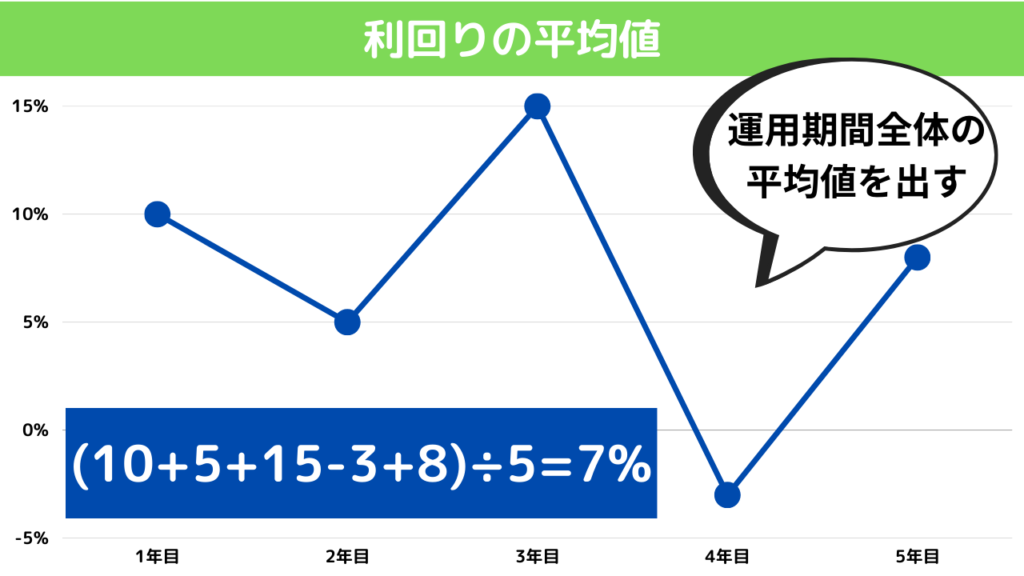

平均値の算出方法

利回りの平均値は、一定期間の利回りデータを合計し、その期間での平均値を求めることで算出されます。

利回りの平均値は、投資信託のパフォーマンスを評価する指標として用いられます。

平均値が高いほど、過去の期間において収益性が高かったことを示します。

たとえば、過去5年間の利回りデータが以下のようになったとします。

1年目: 10% 2年目: 5% 3年目: 15% 4年目: -3% 5年目5: 8%

これらの利回りの平均値は、(10% + 5% + 15% - 3% + 8%) ÷ 5 = 7% となります。

つまり、この投資信託は過去5年間で年平均7%の利回りを実現していたということになります。

過去の利回り平均値の参考値としての活用

過去の利回り平均値は、将来の利回りの予測や投資判断の参考として活用されます。

たとえば、ある投資信託が過去5年間で平均的に10%の利回りを出している場合、将来においても同様のパフォーマンスが期待できる可能性があります。

一般的に、長期にわたって安定したパフォーマンスを保っている投資信託は、信頼性が高いと判断できます。

ただし、過去の利回り平均値は必ずしも将来の成績を保証するものではありません。

市場や経済の変動、投資信託の運用戦略の変化などによって利回りは変動するため、注意が必要です。

平均値の限界と利回りの変動要因

利回りの平均値はあくまで過去のデータを基に算出されるため、将来の利回りを完全に予測することはできません。

投資信託の利回りは、経済の状況や市場の変動、運用方針などの要因によって影響を受けます。

これらの要因は利回りの変動を引き起こすため、平均値だけに頼るのではなく、幅広い情報を考慮して投資判断を行う必要があります。

要約

- 投資信託の利回りの平均値は過去のデータから算出され、将来の利回りの参考値として活用される。

- 平均値は利回りの合計を期間で割った値であり、投資信託の過去のパフォーマンスを示す。

- 過去の利回り平均値は将来の予測や投資判断の参考になりますが、将来の成績を保証するものではない。

- 利回りは経済の状況や市場の変動、運用方針の影響を受けるため、平均値だけではなく広範な情報を考慮する必要がある。

利回りの上位記事サイトの情報を解説と比較

利回りのランキングサイトの情報について解説し、その特徴や信頼性の判断基準について比較します。

信頼性と判断基準

サイトの信頼性を判断する際には、以下の基準を考慮すると良いでしょう。

- データの出所

記事内で引用されている情報やデータの出所が明示されているかどうかを確認しましょう。

信頼性の高い情報源からの情報である場合、記事の信頼性も高まります。 - 著者の専門性と信用性

記事の著者が投資や金融の専門家であるかどうかを調べましょう。

また、記事の著者に資産運用の実績があるかどうかを調べましょう。

さらに、その著者が過去に信頼性の高い情報を提供してきた実績があるかどうかを調べることも重要です。

提供されている情報が、現在のマーケット環境に適したものであるかどうかを見極める必要があります。

情報の有用性と限界

上位サイトから得られる情報は一般的に有用ですが、いくつかの限界もあります。

- 個別の状況に応じた適用性

投資は個別の状況や目標に合わせて行われるべきです。

検索上位の記事は一般的な情報を提供していますが、個々の投資家の状況や目標に合わせた具体的なアドバイスを提供するわけではありません。

多すぎる情報は、投資家の判断を邪魔して誤った行動をとる原因になることもあります。

まずは、個人で小さく投資をしながら、自身の投資戦略にあった情報を獲得していくようにしましょう。 - 時間的な制約

投資市場は変動します。

そのため、上位記事の情報であっても公開されてから時間が経つと、情報の有効性や適用性が変わる可能性があります。

最新の情報を確認することも重要です。 - 偏った情報

検索上位のサイトでも、個々の執筆者の意見や見解が反映されることがあります。

そのため、複数の情報源や視点を総合的に考慮することが大切です。

たとえば、投資信託Aをすすめる記事を読んだ後は、投資信託Aのデメリットや短所について書いた記事も探して読むようにしましょう。

要約

- 上位記事サイトは、専門性が高く実績や信頼性を持ち、中立的な情報を提供する傾向がある。

- 信頼性を判断する際には情報源や著者の専門性や資産運用の実績を確認することが重要です。

- 上位記事から得られる情報は一般的に有用ですが、個別の状況や時間の制約、偏った情報に注意する必要がある。

投資信託の利回り向上のためのポイント

続いて、投資信託の利回りを向上させるためのポイントについて、初心者にも分かりやすく解説します。

以下のポイントを参考にすることで、利回りを最大化することができます。

リスクとリターンのバランスの重要性

投資信託では、リスクとリターンのバランスを考慮することが重要です。

リスクは投資先の価格変動や経済の変動によって生じる可能性があります。リターンは投資から得られる利益のことです。

具体例を挙げて説明しましょう。

株式型投資信託は一般的にリターンが高い可能性がありますが、同時にリスクも高いです。

一方、債券型投資信託はリスクが低く安定したリターンが期待できます。

投資家は自身のリスク許容度に合わせて、リスクとリターンのバランスを考慮して投資信託を選ぶ必要があります。

-

-

株式型投資信託とは?株式投資の比較:初心者向けの完全ガイド

続きを見る

-

-

債券型投資信託とは?:債券投資との比較:安定収益の追求戦略

続きを見る

-

-

【リスク管理】投資信託のリスクを理解して賢く投資する方法

続きを見る

分散投資と長期投資の効果

また、分散投資とは、異なる資産クラスや投資先に分散して投資することです。

これにより、リスクを分散させることができます。

例えば、株式だけでなく債券や不動産にも投資することで、投資全体のリスクを低減できます。

長期投資は、投資を長期的な視点で行うことです。

長期的な投資により、市場の短期的な変動に左右されず、長期的な成果を得ることができます。

さらに、積立投資を利用すると、時間の経過とともに投資信託の利回りを向上させやすくなります。

-

-

投資信託VS貯金:優れているのはどちらなのか?

続きを見る

-

-

複利効果を活かす投資信託の戦略と方法

続きを見る

コストと手数料の最適化

投資信託には運用にかかるコストや手数料があります。

これらのコストが高いと、実際の利回りに悪影響を及ぼすことがあります。

投資家はコストと手数料を比較し、最もコスト効率の良い投資信託を選ぶことが重要です。

たとえば、手数料の高い投資信託では、その分だけ利回りが低下します。

手数料の違いが利回りに与える影響を比較することで、最適な投資信託を選ぶことができます。

-

-

投資信託の手数料: 投資の成果に「差」をつけるコツを紹介!

続きを見る

-

-

インデックス投資で投資信託を始めよう【投資初心者におすすめ】

続きを見る

要約

- リスクとリターンのバランスを考慮することが重要。

- 分散投資と長期投資はリスクを低減し、長期的な利回りを向上させる効果がある。

- コストと手数料を最適化することで、実際の利回りを最大化することができる。

【まとめ】今後の投資信託の利回りについての展望

最後に、利回りに対する理解と適切な期待値の持ち方、そして投資環境の変化と利回りの予測方法の重要性について説明します。

投資信託の利回りへの理解と適切な期待値の持ち方

投資信託の利回りは、過去のデータや市場の状況に基づいて予測されます。

しかし、利回りには不確定性や変動性があります。

投資家はこれを理解し、適切な期待値を持つことが重要です。

たとえば、ある投資信託が過去5年間で年平均10%の利回りを出していたとします。

しかし、これは将来も同じ利回りが続くことを保証するものではありません。

投資家は自身の投資目標やリスク許容度に合わせて、自身の期待値をコントロールできなければいけません。

投資環境の変化と利回りの予測方法の重要性

投資環境は常に変化しており、経済の動向や市場の状況は利回りに大きな影響を与えます。

したがって、将来の利回りを予測するためには、投資環境の変化を考慮することが重要です。

利回りの予測には複数の方法やツールがあります。

経済指標の分析や企業の業績予測、専門家の予想などを参考にすることが一般的です。

ただし、これらの予測は確実なものではありません。

投資家は予測の限界を理解し、複数の情報源を総合的に考慮しながら投資判断を行う必要があります。

-

-

投資信託の大損を回避するための戦略と注意点

続きを見る

要約

- 投資信託の利回りには不確定性や変動性があり、適切な期待値を持つことが重要。

- 投資環境の変化は利回りに影響を与えるため、将来の利回りを予測する際には投資環境の変化を考慮する必要がある。

- 利回りの予測には複数の方法や情報源を参考にすることが一般的。

- しかし、予測は確実なものではないため、予測の限界を理解し総合的な判断を行う必要がある。