【投資信託とは何か?】

投資信託とは、専門の運用会社が投資家の資金を株式や債券に投資することです。

投資家は、個別に株や債券を選ぶ必要はありません。

専門家が代わりに運用してくれるため、投資の手間を軽減できるのです。

【投資信託の基本概念】

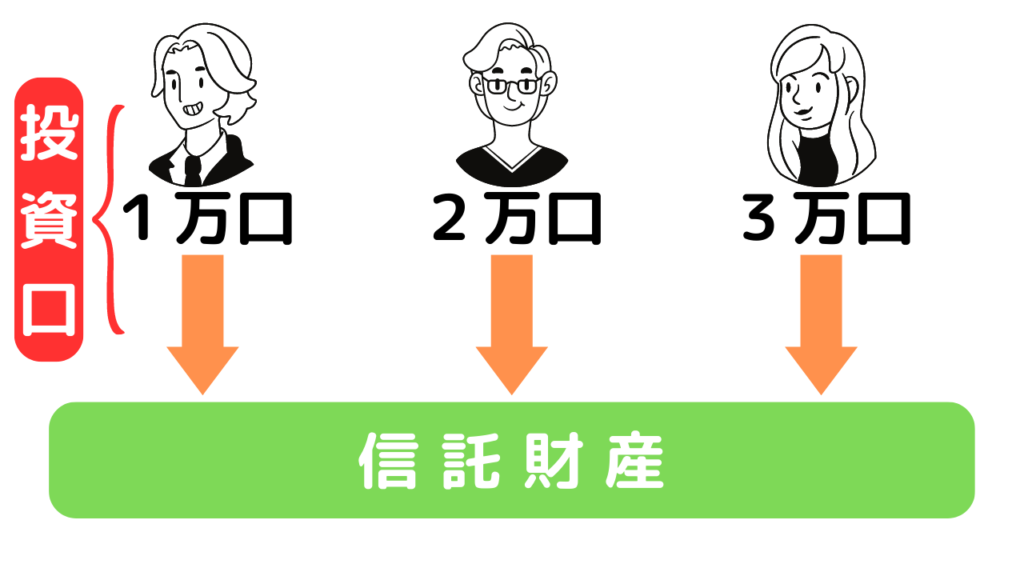

投資信託には、二つの要素があります。

一つは、投資家が購入する「投資口」。

投資家は、適切な投資信託を選び、その投資口を購入します。

もう一つは、運用会社が資金を集めて運用する「信託財産」です。

運用会社は、集めた資金を適切に分散投資し、投資信託全体の運用を行います。

【投資信託の仕組みとメリット】

投資信託は、投資家から集めた資金をファンドマネージャーが運用する仕組みです。

ファンドマネージャーは、市場の状況や投資先の選定などを専門的に行っています。

投資信託のメリットは次のようなものがあります。

- プロの運用: 投資家は専門家の運用力を利用することができる。

- 分散投資: 複数の資産に投資するため、リスクを分散させることができる。

- 少額から始められる: 少額の投資でも参加できるため、初心者でも始めやすい。

- 透明性と規制: 監督機関の規制や報告義務があるため、投資家が保護されている。

【要約】

- 投資信託は、投資家から集めた資金を専門の運用会社が管理し、さまざまな資産に投資する仕組み。

- 投資信託は、投資家が購入する「投資口」と、運用会社が資金を集めて運用する「信託財産」の2つの要素で成り立つ。

- 投資信託のメリットは、プロの運用力の利用、分散投資、少額からの参加、透明性と規制などがある。

【投資信託の選び方の基本】

投資信託を選ぶ際には、いくつかの基本的なポイントを考慮する必要があります。

ここからは、具体的な解説と例を交えながら説明します。

【2.1 投資目的の明確化】

まず、自分の投資目的を明確にすることが重要です。

投資をする目的によって適した投資信託が異なります。

実際には、将来の教育費のためや、退職後の生活のためなど、様々な目的があります。

例えば、教育費のために10年後に資金が必要であるとしましょう。この場合は、長期間の成長が期待できる株式型の投資信託を選ぶことが適切です。

一方、3年後に自動車の購入資金が必要なケースを考えてみましょう。このケースでは、安定的な運用が期待できる債券型の投資信託を選ぶことが適切です。

つまり、投資期間の長さがポイントの一つとなってくるということです。

【2.2 リスク許容度の理解】

投資にはリスクがつきものです。そのため、自分がどれだけのリスクを受け入れられるのかを理解することが重要です。

リスク許容度は人によって異なります。自分の経済的状況や将来の計画に合わせてリスクを決める必要があります。

例えば、将来の資金を増やすために投資信託に取り組む場合を考えてみましょう。この場合、比較的リスクの高い株式型の投資信託を選ぶことができます。

一方で、資産の目減りを避けたくて安定性を求める場合を取り上げてみます。この場合は、リスクが低くて安定的な収益が期待できる債券型の投資信託を選ぶことが適切です。

-

-

【リスク管理】投資信託のリスクを理解して賢く投資する方法

続きを見る

【2.3 適切な運用方針の選択】

投資信託には、さまざまな運用方針があります。例えば、成長重視の成長型、収益重視の配当型、安定性重視する安定型などがあります。

ここでも、自分の投資目的とリスク許容度に合わせて適切な運用方針を選ぶことが重要です。

例えば、老後の資金を積み立てる目的で投資信託を選ぶ場合を考えてみましょう。この場合は、将来の安定的な収益を重視する安定型の運用方針が適しています。

一方、若いうちに資産を増やすことが目的の場合を考えてみましょう。この場合は、成長型の運用方針を選ぶことが有効です。

-

-

投資信託の選び方:注意すべきポイントとおすすめしないタイプ

続きを見る

【2.4 コストと手数料の考慮】

投資信託には運用に伴うコストや手数料がかかる場合があります。これらの費用は投資の収益に直接影響を及ぼすため、注意が必要です。コストと手数料は信託報酬や購入手数料、運用手数料などが含まれます。

運用成績が同じ2つの投資信託がある場合、コストや手数料が低い方が有利です。なぜなら、浮いた分のコストを運用に回すことができるからです。

-

-

投資信託の手数料: 投資の成果に「差」をつけるコツを紹介!

続きを見る

【要約】

- 投資目的の明確化、リスク許容度、適切な運用方針、コストと手数料の考慮が重要。

- 将来の資金ニーズや期間に合わせた投資信託を選ぶ。

- リスクの高い株式型や安定的な債券型など、自分に適切な投資信託を選ぶ。

- 投資信託の運用方針には成長型、配当型、安定型などがある。

- 低いコストと手数料の投資信託を選ぶことが賢明。

-

-

【リスク管理】投資信託のリスクを理解して賢く投資する方法

続きを見る

【おすすめしない投資信託のタイプ】

投資信託を選ぶ際には、注意が必要ないくつかのタイプがあります。

ここからは、それぞれの解説を具体的な例を交えながら説明します。

【3.1 高い運用コストを持つ投資信託】

運用コストは、投資信託の運用や管理にかかる費用を指します。これには信託報酬や運用手数料が含まれます。

高い運用コストを持つ投資信託は、長期的な収益に対して負担となる可能性があります。

例えば、2つの投資信託が似たような運用成績である場合、運用コストが低い方が投資家にとって有利です。

運用コストの差は将来の収益に直接影響を及ぼすため、コストを比較検討しましょう。

-

-

複利効果を活かす投資信託の戦略と方法

続きを見る

【3.2 過度にリスクの高い投資信託】

投資信託にはリスクがつきものです。

しかし、過度にリスクの高い投資信託は初心者にとっては適切ではありません。

極端に価格変動の激しい株式型の投資信託や、特定の領域に特化した投資信託には注意が必要です。

例えば、一つの領域に偏った投資信託は、その領域の動向に大きく左右されます。

そのため、分散投資をしている投資信託と比べるとハイリスクであると言えます。

対策としては、複数の企業や業界に投資する分散型の投資信託を選ぶことが有効です。

この方法であれば、リスクを分散させることができます。

【3.3 運用成績の不安定な投資信託】

投資信託の運用成績は将来的な利益を予測する際の指標です。

しかし、過去の成績が不安定な投資信託は注意が必要です。

成績が不安定な投資信託は、将来のパフォーマンスも不透明な可能性があるからです。

例えば、過去の数年間で大幅な値上がりや値下がりを繰り返している投資信託は、将来の収益も不確定性が高いです。

対策として、安定的な成績を示している投資信託を選ぶようにしましょう。

【3.4 信託報酬が高い投資信託】

投資信託には、運用会社に支払われる信託報酬があります。

信託報酬は投資家の利益を圧迫する要因の一つです。

信託報酬が高い投資信託は、投資家にとって利益を上げるハードルが高くなります。

例えば、2つの投資信託が同様の成績を出しているとしましょう。この場合、信託報酬が高い方の投資信託は投資家にとって利益が減少する可能性があります。信託報酬を比較検討し、低い信託報酬を持つ投資信託を選ぶことが重要です。

【要約】

- 高い運用コスト、リスクの高さ、運用成績の不安定さ、高額な信託報酬には注意が必要。

- 運用コストや信託報酬の差は将来の収益に直接影響を及ぼす。

- 過度なリスクや過去の成績が不安定な投資信託は、初心者にとって不適切。

- 運用成績が安定している投資信託や信託報酬が低い投資信託を選ぶようにする。

-

-

投資信託をやめるタイミングと代替手段

続きを見る

【おすすめの投資信託選びのポイント】

投資信託を選ぶ際には、いくつかの重要なポイントに注意することが大切です。

長期的な運用成績の安定性、管理会社の信頼性と実績、運用方針とポートフォリオの透明性、手数料とコストの適正性について具体的な解説と例を交えながら説明します。

【4.1 長期的な運用成績の安定性】

投資信託を選ぶ際には、長期的な運用成績の安定性が重要です。

安定した成績を示す投資信託は、投資家にとっても安心感があります。

例えば、過去5年間の運用成績が安定して成長している投資信託は、今後も一定のリターンを期待できる可能性があります。

投資信託の成績を比較する際には、長期的な成績を見るようにしましょう。

-

-

投資信託の利回りとは?知らないと損する重要ポイント

続きを見る

【4.2 管理会社の信頼性と実績】

投資信託を選ぶ際には、管理会社の信頼性と実績を確認することが重要です。

管理会社の信頼性と過去の実績は投資家にとって重要な要素です。

例えば、大手の信託銀行や運用会社などは、長い歴史と多くの投資家の信頼があります。

また、運用会社の過去の実績や評判を調べることで、その信頼性を確認できます。

-

-

投資信託の基準価格の理解と活用法: 初心者向け完全ガイド

続きを見る

【4.3 運用方針とポートフォリオの透明性】

投資信託の運用方針とポートフォリオの透明性も重要なポイントです。

ファンドの運用方針が自分の投資目的に合致しているかどうかを確認しましょう。

例えば、成長型の運用方針を持つ投資信託は、将来の成長に重点を置いているため、若い投資家に適しています。

また、ポートフォリオの透明性も確認しましょう。

ポートフォリオがどのような資産に投資しているかを確認する必要があります。

【4.4 手数料とコストの適正性】

投資信託には運用に伴う手数料やコストがかかる場合があります。

手数料とコストは投資の利益に直接影響するため、適正な水準であるかを確認することが重要です。

同じ運用成績の2つの投資信託があるなら、手数料やコストが低い方を選びましょう。

手数料とコストを比較検討し、手数料とコストが低い投資信託を選ぶことが賢明です。

-

-

投資信託の手数料: 投資の成果に「差」をつけるコツを紹介!

続きを見る

【要約】

- 投資信託を選ぶ際には、長期的な運用成績の安定性、管理会社の信頼性と実績、運用方針とポートフォリオの透明性、手数料とコストの適正性に注意する。

- 長期的な運用成績の安定性を確認し、安定した成績を持つ投資信託を選ぶ。

- 管理会社の信頼性と実績を確認し、大手の信託銀行や運用会社が運営する投資信託を選ぶ。

- 運用方針とポートフォリオの透明性を調べ、自分の投資目的に合致しているかどうかを確認する。

- 手数料とコストを比較検討し、手数料とコストが低い投資信託を選ぶ。

【投資信託の注意点とリスク管理】

投資信託を選ぶ際には、注意点とリスク管理の観点から考慮することが重要です。以下では、初心者でも理解しやすいように、分散投資とポートフォリオの重要性、短期の値動きに左右されない視点の重要性、個別の投資信託に対する継続的なモニタリングについて具体的な解説と例を交えながら説明します。

【5.1 分散投資とポートフォリオの重要性】

投資信託を選ぶ際には、分散投資とポートフォリオの構築が重要です。

分散投資とは、複数の異なる資産に投資することでリスクを分散させることです。

ポートフォリオとは、投資信託や他の資産を組み合わせた投資の組み合わせのことです。

例えば、一つの投資信託に全額を投資すると、一つの投資先に依存してしまいます。

しかし、複数の投資信託や異なる資産クラスに分散して投資することで、個別のリスクに左右されずに投資することができます。

【5.2 短期の値動きに左右されない視点の重要性】

投資信託を選ぶ際には、短期の値動きに左右されない視点を持つことが重要です。

投資信託の価格は市場の状況やニュースによって日々変動します。

しかし、投資家は長期的な視点を持つことが賢明です。

例えば、一時的な市場の下落や上昇によって、投資信託の価格は変動します。

しかし、将来の成長や長期的なトレンドを見越して投資をしましょう。

短期の値動きに振り回されず、長期的な目標に向けた投資を行うことでリスク管理ができます。

-

-

投資信託の配当金とは? 初心者向け完全ガイド

続きを見る

【5.3 個別の投資信託に対する継続的なモニタリング】

投資信託を選んだ後も、個別の投資信託に対して継続的なモニタリングが重要です。

市況やファンドマネージャーの変更など、投資信託にはさまざまな要素が影響します。

例えば、投資信託の運用方針やファンドマネージャーが変更されると、投資信託の特性や成績にも変化が生じる可能性があります。

そのため、定期的に投資信託の状況を確認し、自分の投資目的に合致しているかを確認することが重要です。

-

-

投資信託の大損を回避するための戦略と注意点

続きを見る

【要約】

- 投資信託を選ぶ際には、分散投資とポートフォリオの構築、短期の値動きに左右されない視点の持ち方、個別の投資信託に対する継続的なモニタリングが重要。

- 分散投資によってリスクを分散させ、ポートフォリオを構築する。

- 短期的な値動きに振り回されず、将来の成長や長期的なトレンドを見越して投資する。

- 投資信託には様々な要素が影響する。継続的にモニタリングし、投資目的に合致しているかどうかを確認する。

【まとめと今後の展望】

【6.1 投資信託の選び方のポイントの再確認】

投資信託を選ぶ際には、以下のポイントに注意することが重要です。これまでの解説を振り返りながら、再確認してみましょう。

- 長期的な運用成績の安定性を重視すること。

- 管理会社の信頼性と実績を確認すること。

- 運用方針とポートフォリオの透明性を確保すること。

- 手数料とコストの適正性を比較すること。

これらのポイントを念頭に、自分の投資目的やリスク許容度に合った投資信託を選びましょう。

【6.2 投資信託を活用した資産形成の可能性】

投資信託を活用することで、資産形成の可能性が広がります。

投資信託は、自分で個別の銘柄を選ぶ必要がなく、専門のファンドマネージャーが運用を行ってくれます。

例えば、定期的に一定額を投資信託に積み立てる「積立投資」を行うことで、将来の資産形成に役立てることができます。

また、投資信託は様々な資産クラスに分散投資できるため、リスクを分散させながら投資することができます。

投資信託を活用した資産形成は、時間をかけて行われるものです。そのため、定期的なモニタリングや長期的な視点を持ちながら、コツコツと積み上げていくことが重要です。

-

-

【つみたてNISA】投資信託の効果を最大限に引き出す成功法!

続きを見る